(2024.03.03) PE '2차전지' 투자 전략 통했나, 엔켐 회수 성과 기대

등록일 24-08-06

작성자 관리자

조회수 633

파라투스, 시냅틱 등 PE 엑시트 관심

발행사 CB 주식 전환 후 재무구조 개선

국내 사모펀드(PEF) 운용사가 지난해부터 2차전지 기업에 적극 투자한 가운데 회수 성과에 관심이 쏠린다. 연초부터 2차전지 소재 기업 엔켐의 주가가 상승하면서 메자닌에 베팅한 PE와 '윈윈'이 기대되고 있다.

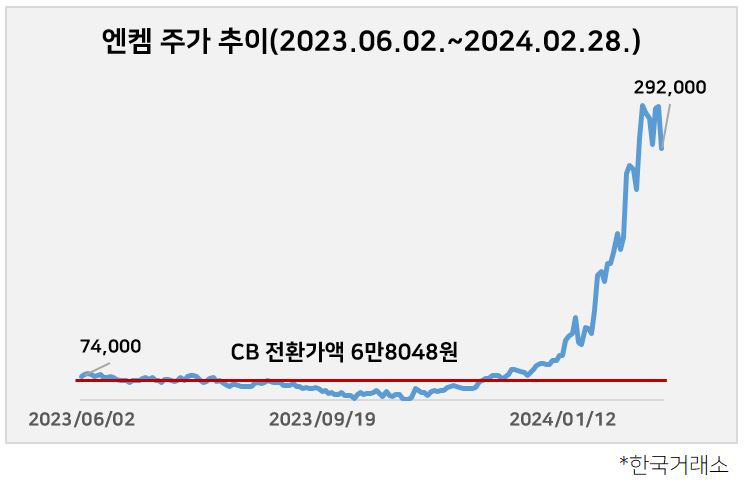

3일 한국거래소에 따르면 엔켐의 최근 1개월 평균 종가는 26만4000원대를 기록했다. 52주 평균 종가가 8만원대인 점과 비교하면 거래가는 3배 이상 높아졌다. 지난달 거래소는 시황 변동에 따라 조회공시를 요구했으나 엔켐은 투자판단에 영향을 미칠 중요한 경영 정보는 없다고 밝힌 상태다.

엔켐 주가가 급등하면서 지난해 전환사채(CB)를 매입한 PEF 운용사들은 회수 가능성이 커졌다. 엔켐은 미국법인 설비투자를 위해 지난해 총 1915억원 규모 CB를 발행했다. PE가 인수한 물량은 총 1100억원이다. 투자자는 ▷우리프라이빗에쿼티 ▷파라투스인베스트먼트 ▷산은캐피탈 ▷시냅틱인베스트먼트 등이다.

CB의 보통주 전환가격은 6만8048원을 기록 중이다. 시가와 비교해 73% 할인된 가격으로 PE의 기대수익률도 높아졌다. CB를 보통주로 전환할 수 있는 권리의 효력일은 오는 6월부터 시작된다.

상반기 안에 엔켐 주가가 하락해도 시간적 여유는 있다. 행사가 조정(리픽싱) 조건이 포함돼 있으며 손실 위험을 고려한 하방 안전장치도 구축돼 있다. CB에 쿠폰금리는 없지만 만기보장수익률 5%, 풋옵션(조기상환) 이자는 설정돼 있다.

CB가 보통주로 전환될 경우 엔켐 역시 투자의 선순환 효과를 누린다. 해당 CB는 주가에 연동돼 행사가격이 조정되는 리픽싱 조항이 포함돼 있다. 이는 자본 분류 요건에서 벗어나므로 CB는 파생상품부채로 회계 처리돼 있으며 주식으로 전환된 이후 자본으로 인식된다. 이 경우 엔켐은 자본확충을 통해 재무구조를 개선할 수 있고 상환 부담이 사라지면서 자금 운용의 자율성도 높아진다.

엔켐은 2차전지 4대 핵심 소재 가운데 전해액 분야에서 역량을 갖고 있다. 전해액은 배터리 수명과 출력을 결정하며 화재와 폭발의 위험성이 있어 중요한 소재다. 미국, 유럽에서 전해액 공급 확대를 위한 자본적지출(CAPEX) 투자를 진행하면서 자금 수요는 지속되고 있다. 지난해 연결기준 잠정 매출액은 4485억원으로 전년 대비 12% 감소했다고 밝혔다.

[출처] "PE '2차전지' 투자 전략 통했나, 엔켐 회수 성과 기대", 헤럴드경제, 2024년 03월 03일, https://news.heraldcorp.com/view.php?ud=20240229050906